Банки и FinTech: Партнеры или конкуренты? (исследование)

Когда традиционные банки вступают в соревнование с FinTech-компаниями, ставки достигают $1 трлн. 60% прибылей банков оказались под угрозой из-за роста конкуренции со стороны стартапов.

Неправильная стратегия поведения финучреждения может стоить ему лидерства сразу в пяти сферах банкинга: потребительского кредитования, ипотеки, кредитования малого бизнеса, розничных платежей и управления капиталом.

Сейчас перед банками стоит непростой выбор – масштабное преобразование бренда и создание собственных наработок, или сотрудничество с более технологичными компаниями.

«Времени на принятие решений остается все меньше. Банки должны определиться с вектором развития в ближайшие три года, иначе отрасль сделает это за них», — считают эксперты международной консалтинговой компании McKinsey

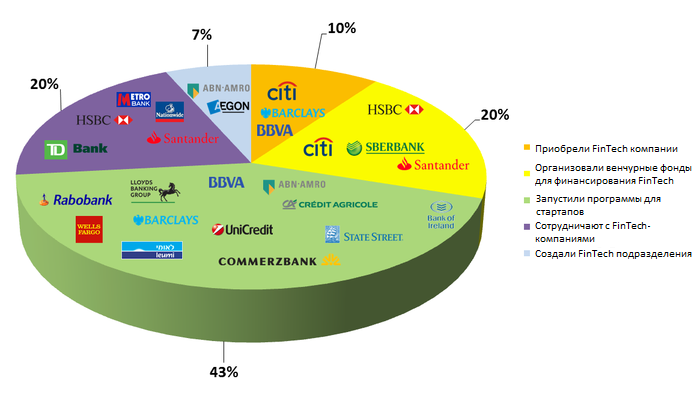

Многие банки уже начали переход. В ответ на новые потребности покупателей и рост конкуренции со стороны технологических гигантов, финучреждения сокращают количество отделений, внедряют онлайн и мобильные сервисы. Кроме того, банки инициируют создание венчурных фондов для инвестирования в FinTech-разработки.

Те банки, которые не готовы меняться в максимально сжатые сроки, рискуют потерять клиентов и сосредоточиться на базовых продуктах – текущих счетах и кредитах.

В McKinsey отмечают, что в будущем финучреждения могут превратиться в банковский эквивалент серверных ферм.

В феврале прошлого года председатель испанского банка BBVA Франциско Гонсалес предупредил, что FinTech-революция уничтожит около половины всех банков в мире.

Рекомендовано к прочтению