Как в Украине изменились правила автокредитования (инфографика)

Претендентов на покупку авто с помощью автокредита становится меньше, говорят банкиры.

«С начала 2015 года спрос на автокредиты вырос примерно на 15 процентов (это сопоставимо с темпам роста продаж новых автомобилей). Но если сравнивать с аналогичным периодом прошлого года, то мы увидим падение продаж как новых авто, так и автокредитов — где-то на 75 процентов», — сообщил главный экономист отдела по работе с автосалонами UniCredit Bank Александр Мурзин.

Но трагедии из этого банкиры не делают, и объясняют тенденцию общей ситуацией в стране. «На рынок автокредитования повлияла стоимость ресурсной базы, политическая и экономическая ситуация в стране, курс валют, финансовое состояние населения», — отметил нам директор департамента розничного бизнеса Ощадбанка Валерия Малахова.

По мере стабилизации ситуации на авторынке, автолюбителям обещают и увеличение числа кредиторов, и новые программы. Ориентировочно это должно произойти во второй половине 2016 года.

В наши же дни, чтобы предлагать людям займы по более-менее приемлемым ставкам, кредиторы стали активнее сотрудничать с автосалонами, заинтересованными в продажах иномарок.

Часть процентной ставки перекладывается с заемщиков на них. «На сегодняшний день практически 80 процентов продаж автокредитов приходится на специальные партнерские программы финансирования покупки автомобилей», — подтвердил Александр Мурзин.

Обычно такие проекты создаются под конкретные автосалоны и замкнуты на один– два банка и страховые компании. Водителю предлагаются более лояльные условия финансирования, но ему приходится соглашаться на обслуживание в финучреждениях-партнерах.

«Специфика таких предложений заключается в том, что импортер/продавец авто компенсирует банку определенный процент от стоимости автомобиля, который в дальнейшем идет на уменьшение процентной ставки для заемщика», — объяснил ситуацию Мурзин.

Именно благодаря этому стоимость автокредитов в этом году не подскочила до 28–30 процентов годовых, как финансисты опасались в начале года и после резкого повышения учетной ставки Нацбанка (с 19,5 процентов до 30 процентов). Займы на машины подорожали лишь на 3 процента годовых.

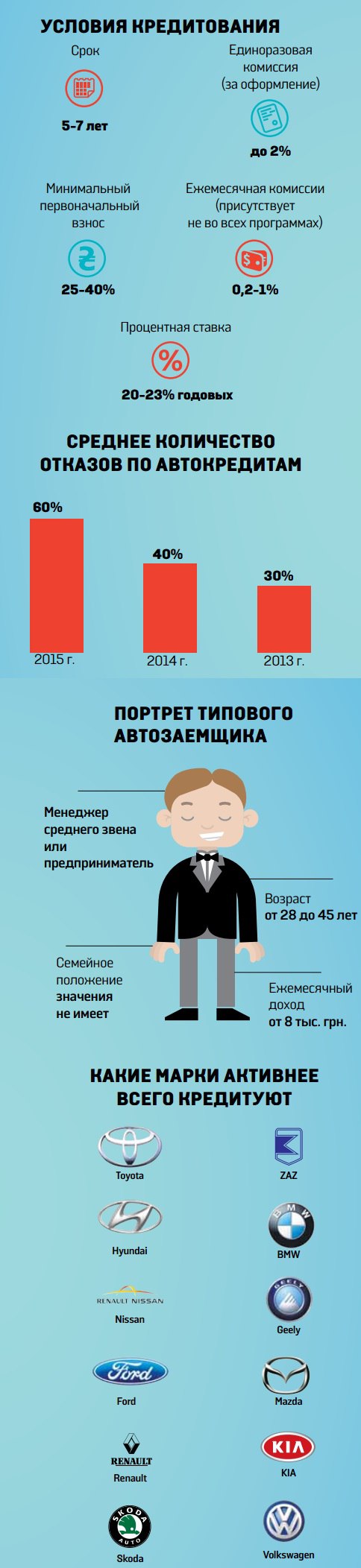

«С начала года ставка выросла с 20 процентов до 23 процентов годовых, что в свою очередь связано с ростом стоимости ресурсной базы. Единоразовая комиссия составляет 2 процента от суммы кредита», — уточнила Валерия Малахова. Ежемесячная комиссия, уплачиваемая при внесении каждого кредитного платежа, осталась не у многих кредитов. Но там, где есть, обычно не выходит за рамки 0,2–1 процента.

По-разному финансисты меняли требования по размеру минимального первоначального взноса, который автомобилисты вносят своими деньгами. У одних банков он остался на уровне 25–30 процентов, а у других — вырос до 40 процентов. В некоторых случаях водителей пытаются простимулировать на более существенные авансы: если человек вносит своими средствами 50–60 процентов стоимости машины, то ему на 0,5–1 процент понижают кредитную ставку.

Нет единой позиции у банкиров и по поводу сроков финансирования. Некоторые финучреждения сократили их до пяти лет, хотя хватает и кредиторов сроком автопрограмм до семи лет.

При этом подходить к оценке заемщика в этом году стали еще строже. От него требуют справку о высокой белой зарплате и проверяют организации, которые ее выдали.

Банкиры рассказывают, что после резкого роста курса доллара в этом году и соответствующего повышения стоимости обслуживаемых авто, у многих заемщиков стали возникать финансовые проблемы.

В первую очередь с покупкой новых полисов КАСКО, подорожавших втрое вслед за валютой. А это обязательное условие для всех без исключения автокредитов.

Если еще в прошлом году средний уровень отказов в предоставлении автокредитов составлял порядка 40 процентов, то в этом он подскочил сразу до 60 процентов (хотя бывают и исключения — некоторые банки отсеивают до 15 процентов заявок на займы).

Рекомендовано к прочтению